Rejestracja VAT w Niemczech a w Polsce – czym się różnią procedury

Spis treści

Dlaczego temat VAT jest kluczowy w kontekście sprzedaży w UE?

Działając na rynku unijnym, musisz przestrzegać przepisów podatkowych danego kraju, w którym dokonujesz dostaw. To oznacza, że sprzedając towary do klientów w Niemczech – zwłaszcza jeśli korzystasz z magazynów Amazon (FBA) lub innej zewnętrznej logistyki – możesz być zobowiązany do rejestracji do VAT w Niemczech, niezależnie od tego, czy Twoja firma ma tam siedzibę. I właśnie w tym miejscu pojawia się pytanie: czy rejestracja VAT w Niemczech jest trudniejsza niż w Polsce? A jeśli tak – to dlaczego i na co trzeba się przygotować?

Wielu przedsiębiorców nie zdaje sobie sprawy, jak głębokie są różnice w procedurach rejestracyjnych VAT Niemcy vs Polska. O ile w Polsce cały proces opiera się na jednym urzędzie, jednym numerze identyfikacyjnym i jednolitym formularzu VAT-R, o tyle w Niemczech czeka na Ciebie bardziej złożony system – z dwoma urzędami, dwiema niezależnymi rejestracjami (Steuernummer i USt-IdNr.) oraz długą listą dokumentów, często wymaganych w języku niemieckim. Nie chodzi tu więc tylko o formalność – ale o czas, pieniądze i ewentualne ryzyko kar za niedopełnienie obowiązków.

Ten artykuł to kompleksowy przewodnik po tym, jak przebiega rejestracja VAT w Niemczech oraz w Polsce, czym dokładnie różnią się procedury, jakie dokumenty są wymagane, jak długo trwa rejestracja i ile to wszystko kosztuje. Odpowiemy także na najczęstsze pytania przedsiębiorców, działających w ramach e-commerce Niemcy, oraz podpowiemy, jak podejść do tematu VAT w UE w sposób bezpieczny i zgodny z przepisami.

Jeśli planujesz sprzedaż do Niemiec lub już tam sprzedajesz i nie masz pewności, czy Twoja firma jest poprawnie zarejestrowana do VAT – ten tekst jest dla Ciebie.

Podstawy formalne rejestracji VAT – kto jest odpowiedzialny i jakie numery obowiązują?

Rejestracja VAT to nie tylko obowiązek prawny, ale także kluczowy element funkcjonowania każdej firmy prowadzącej działalność transgraniczną. Szczególnie istotne jest to w kontekście handlu elektronicznego w ramach Unii Europejskiej, gdzie towary swobodnie przemieszczają się pomiędzy państwami członkowskimi. Jednak mimo wspólnego rynku, każdy kraj UE ma własne zasady dotyczące rejestracji do VAT. W przypadku Niemiec i Polski różnice są wyraźne – i mogą mieć realny wpływ na czas, koszty i formalności.

Niemcy: Dwa różne urzędy, dwa różne numery

Podstawowa różnica w rejestracji VAT w Niemczech w porównaniu do Polski to fakt, że firma musi przejść przez dwie odrębne procedury rejestracyjne. W ich wyniku otrzymuje dwa różne numery, każdy służący innemu celowi. Steuernummer – nadawany przez lokalny urząd skarbowy (Finanzamt). To krajowy numer identyfikacyjny, niezbędny do składania deklaracji podatkowych, wystawiania faktur i komunikacji z niemiecką administracją skarbową. Używany jest wewnątrz Niemiec. Drugim z numerów jest USt-IdNr. (Umsatzsteuer-Identifikationsnummer) – to numer VAT UE, który nadaje Federalny Urząd Podatkowy (BZSt – Bundeszentralamt für Steuern). Służy do identyfikowania firmy w transakcjach wewnątrzwspólnotowych, czyli np. przy sprzedaży z Niemiec do innych krajów UE.

Obie te rejestracje są niezależne od siebie i często muszą być przeprowadzone równolegle. Co istotne – formularze są dostępne wyłącznie w języku niemieckim, a komunikacja z urzędami również odbywa się po niemiecku. To bariera, która wymusza na wielu firmach współpracę z lokalnymi doradcami podatkowymi lub pełnomocnikami.

Jeśli Twoja firma prowadzi e-commerce w Niemczech, np. korzystając z Amazon FBA lub wysyłając towary z niemieckiego magazynu, potrzebujesz obu numerów – Steuernummer i USt-IdNr. Bez nich nie wystawisz poprawnej faktury VAT ani nie rozliczysz się zgodnie z niemieckim prawem.

Polska: Jeden formularz, jeden numer – prościej i szybciej

Co z tego wynika?

Dla przedsiębiorców, którzy dopiero zaczynają swoją przygodę z handlem w UE, zderzenie z niemieckim systemem może być zaskoczeniem. VAT w Niemczech wymaga większego nakładu czasu i uwagi już na etapie rejestracji. Dwutorowość procesu (Finanzamt + BZSt), obowiązek komunikacji po niemiecku oraz konieczność przedstawienia dodatkowych dokumentów (o czym więcej w kolejnych rozdziałach) oznaczają, że warto przygotować się do tego procesu z wyprzedzeniem – najlepiej z pomocą doświadczonego doradcy.

W Polsce natomiast proces jest bardziej intuicyjny i zrozumiały – co czyni nasz kraj atrakcyjnym miejscem do rozpoczęcia działalności e-commerce, przynajmniej na poziomie formalnym.

Progi obrotów i obowiązek rejestracji – kiedy VAT staje się obowiązkowy?

Znajomość progów rejestracyjnych VAT jest absolutnie kluczowa dla firm planujących ekspansję na rynki zagraniczne – zwłaszcza do Niemiec. W zależności od tego, gdzie działasz i do kogo sprzedajesz, możesz być zobowiązany do zarejestrowania się jako czynny podatnik VAT znacznie szybciej, niż Ci się wydaje. W tym rozdziale przyjrzymy się różnicom między Polską a Niemcami, z praktycznymi przykładami pokazującymi, kiedy i dlaczego VAT w Niemczech trzeba zarejestrować nawet przy bardzo niskim obrocie.

VAT w Niemczech – brak progu dla firm zagranicznych

Przykład 1:

Przykład 2:

Firma z Polski uruchamia niemiecką wersję sklepu internetowego, ale wysyła zamówienia bezpośrednio z magazynu w Polsce. Jeśli przekroczy próg dostaw do Niemiec (tzw. próg sprzedaży wysyłkowej), również będzie zobowiązana do rejestracji VAT w Niemczech. Od czasu wprowadzenia unijnego systemu OSS (One Stop Shop), ten próg został zunifikowany i wynosi 10 000 euro rocznie (łącznie dla wszystkich krajów UE, w przypadku firm niekorzystających z OSS).

Dla firm niemieckich: Kleinunternehmerregelung

Dla przedsiębiorców działających zarejestrowanych w Niemczech, istnieje możliwość skorzystania z tzw. zwolnienia dla drobnych przedsiębiorców (Kleinunternehmerregelung). Obowiązuje ono wtedy, gdy obrót firmy w poprzednim roku nie przekroczył 25 000 EUR, a przewidywany obrót w bieżącym roku nie przekracza 100 000 EUR.

W takiej sytuacji firma nie musi doliczać VAT do swoich faktur, ale traci prawo do odliczania VAT od zakupów. To rozwiązanie jest popularne wśród freelancerów i drobnych usługodawców, ale w handlu e-commerce często się nie sprawdza – zwłaszcza przy wysokich kosztach logistyki czy marketingu.

Polska – wyższy próg i jasne zasady

W Polsce sytuacja wygląda inaczej. Obowiązuje tu stały próg obrotu w wysokości 200 000 PLN rocznie, którego przekroczenie powoduje konieczność rejestracji do VAT. Co ważne – ten próg dotyczy tylko podmiotów krajowych. Firmy zagraniczne chcące działać w Polsce muszą zarejestrować się do VAT bez względu na wartość sprzedaży – analogicznie jak Polska firma działająca w Niemczech.

Przykład 3:

Polski sklep internetowy prowadzi sprzedaż wyłącznie na terenie Polski. Jeśli w ciągu roku jego obrót nie przekroczy 200 000 zł, może korzystać ze zwolnienia z VAT. Jednak w momencie, gdy przekroczy ten próg – np. w listopadzie – musi zarejestrować się jako podatnik VAT z mocą od kolejnej sprzedaży.

Przykład 4:

VAT w UE – różne progi, wspólny rynek

Wspólny rynek Unii Europejskiej daje wiele możliwości, ale przepisy VAT w UE nadal są mocno zróżnicowane lokalnie. Różnice w progach rejestracyjnych między Niemcami a Polską mogą prowadzić do nieświadomego złamania przepisów – a to z kolei grozi grzywnami, naliczeniem zaległego podatku wraz z odsetkami, a nawet blokadą konta na platformach sprzedażowych (np. Amazon, eBay).

Z tego powodu znajomość lokalnych progów i warunków rejestracji VAT to absolutna podstawa dla każdego przedsiębiorcy działającego w e-commerce. A im wcześniej się z nimi zapoznasz – tym mniejsze ryzyko podatkowe poniesiesz.

Wymagane dokumenty – co trzeba przygotować?

Właściwe przygotowanie dokumentacji to jeden z najczęstszych momentów, w którym proces rejestracji VAT „zatrzymuje się” – zwłaszcza w przypadku Niemiec. Wiele firm nie docenia, jak istotna jest poprawność, kompletność i zgodność językowa dostarczanych załączników. Z drugiej strony – rejestracja VAT w Polsce jest stosunkowo uproszczona, a liczba wymaganych dokumentów jest niewielka. W tym rozdziale przyjrzymy się, jakie dokumenty są wymagane w Niemczech i Polsce, jakie różnice mają znaczenie praktyczne oraz na co trzeba zwrócić szczególną uwagę, by nie tracić czasu i niepotrzebnie przedłużać całej procedury.

Niemcy: Formalność to podstawa – a dokumentów jest sporo

Polska: Prościej, szybciej, czytelniej

Kluczowe różnice

- W Niemczech rejestracja VAT to dwa procesy, dwa różne urzędy i podwójna dokumentacja – w języku niemieckim.

- W Polsce wystarczy jeden formularz VAT-R i wszystkie dokumenty można złożyć razem – w dodatku po polsku.

- Niemieckie urzędy mają większą swobodę w żądaniu dodatkowych informacji, co może znacząco wydłużyć czas rejestracji.

- Polska procedura jest bardziej zautomatyzowana i przewidywalna, co ułatwia planowanie działalności.

Tryb składania wniosków i czas oczekiwania

To, ile potrwa rejestracja do VAT, często decyduje o tempie rozpoczęcia działalności na nowym rynku. Dla wielu przedsiębiorców czas to pieniądz – opóźnienie w rejestracji oznacza zamrożenie sprzedaży, problemy z platformami typu Amazon czy konieczność wystawiania faktur bez VAT, co może budzić nieufność u klientów biznesowych. W tym rozdziale porównamy tryby składania wniosków o VAT w Niemczech i Polsce oraz realny czas oczekiwania – bez marketingowego lukru.

Niemcy – długi proces, różne ścieżki

Rejestracja VAT w Niemczech to proces dwuetapowy, który obejmuje uzyskanie Steuernummer (numer podatkowy krajowy) od lokalnego urzędu skarbowego – Finanzamt oraz uzyskanie USt-IdNr. (numer VAT UE) od Federalnego Urzędu Podatkowego – BZSt.

Tryb składania:

- Steuernummer: wniosek składany listownie lub osobiście (w zależności od lokalnego urzędu). Obecnie nie istnieje ogólnokrajowy formularz online dla firm zagranicznych – trzeba korzystać z wersji papierowych lub pdf.

- USt-IdNr.: wniosek można złożyć online, ale formularz dostępny jest tylko w języku niemieckim, a do jego poprawnego wypełnienia potrzebna jest już aktywna Steuernummer (czyli wcześniej zakończony pierwszy etap).

Czas oczekiwania:

Dla Steuernummer wynosi od 3 do 6 tygodni – w zależności od urzędu, obłożenia, kompletności dokumentów i rodzaju działalności. USt-IdNr. z kolei wiąże się z kolejnymi 2 do 5 tygodni, liczonymi od momentu zarejestrowania numeru krajowego.

W praktyce oznacza to, że cały proces może zająć od 6 do nawet 11 tygodni. W sytuacjach problematycznych – np. przy brakach dokumentacyjnych, konieczności dosłania tłumaczeń przysięgłych czy błędach formalnych – całość może się jeszcze bardziej wydłużyć.

Uwaga praktyczna: niektóre niemieckie urzędy skarbowe prowadzą korespondencję tylko pocztą, a kontakt telefoniczny po angielsku bywa utrudniony. To sprawia, że proces może być frustrujący, zwłaszcza dla przedsiębiorców działających w szybkim tempie charakterystycznym dla e-commerce.

Polska – sprawnie, cyfrowo i po polsku

Rejestracja VAT w Polsce jest o wiele bardziej przejrzysta – zwłaszcza dla podmiotów krajowych, ale również dla firm zagranicznych chcących działać na polskim rynku.

Tryb składania:

Formularz VAT-R można złożyć osobiście w urzędzie skarbowym (forma papierowa) albo elektronicznie przez ePUAP lub system podatki.gov.pl, z użyciem kwalifikowanego podpisu lub Profilu Zaufanego.

To rozwiązanie znacznie ułatwia procedurę – zwłaszcza dla mikro i małych firm, które nie chcą korzystać z usług pośredników.

Czas oczekiwania:

Standardowy czas rozpatrzenia wniosku o rejestrację VAT w Polsce wynosi od 2 do 6 tygodni. Zgodnie z przepisami, urząd skarbowy ma maksymalnie 30 dni kalendarzowych na wydanie decyzji, choć w praktyce proces często przebiega szybciej. W przypadku firm zagranicznych, takich jak przedsiębiorstwa z Niemiec, urząd może poprosić o dodatkowe dokumenty, co może nieco wydłużyć całą procedurę.

Dodatkowo istnieje możliwość uzyskania potwierdzenia rejestracji VAT (czyli aktywacji na tzw. białej liście podatników). Wydawane jest ono na wniosek i wymaga uiszczenia opłaty w wysokości 170 złotych. Niektóre firmy wymagają tego potwierdzenia od swoich kontrahentów przed rozpoczęciem współpracy.

W praktyce Polska oferuje bardziej przejrzystą, szybszą i cyfrowo dostępną procedurę. Dla przedsiębiorcy oznacza to szybszy start działalności oraz mniej formalności do załatwienia. Z kolei rejestracja VAT w Niemczech jest bardziej czasochłonna i biurokratyczna, często wymagająca znajomości języka niemieckiego lub wsparcia ze strony doradców podatkowych.

Dla porównania, w Niemczech rejestracja odbywa się w dwóch etapach – osobno uzyskuje się Steuernummer i USt-IdNr. W Polsce wystarczy jeden wniosek VAT-R, składany do jednego urzędu. W Niemczech możliwość rejestracji elektronicznej jest ograniczona – online można złożyć tylko wniosek o USt-IdNr, i to wyłącznie po niemiecku. W Polsce natomiast całą procedurę można przeprowadzić elektronicznie, za pomocą platformy ePUAP lub serwisu podatki.gov.pl.

Czas oczekiwania w Niemczech wynosi od 6 do 11 tygodni, a w bardziej złożonych przypadkach – nawet dłużej. W Polsce rejestracja zajmuje przeciętnie 2–6 tygodni, przy czym maksymalny czas to 30 dni kalendarzowych.

Obsługa urzędów w Niemczech odbywa się wyłącznie po niemiecku, natomiast w Polsce urzędy komunikują się po polsku, a część formularzy jest dostępna także w języku angielskim. Sama rejestracja VAT w obu krajach jest bezpłatna, choć w Polsce możliwe jest dodatkowe płatne potwierdzenie rejestracji (170 zł) – jest to jednak opcjonalne.

Obsługa językowa i bariery komunikacyjne

Choć temat języka może wydawać się drugorzędny w kontekście podatków, w rzeczywistości ma on ogromne znaczenie. Szczególnie gdy mówimy o kontaktach z urzędami, wypełnianiu formularzy czy reagowaniu na pisma administracyjne. W przypadku rejestracji VAT w Niemczech, bariera językowa jest jednym z najczęstszych powodów frustracji – zwłaszcza dla przedsiębiorców z Polski, którzy nie znają niemieckiego na poziomie urzędowym. Dla porównania, rejestracja w Polsce jest pod tym względem znacznie bardziej dostępna i przyjazna.

W amavat możemy Ci z tym pomóc i przeprowadzić wszystkie procesy w Niemczech za Ciebie. Skontaktuj się z nami i uzgodnijmy plan działania.

Niemcy – tylko po niemiecku, bez kompromisów

W Niemczech obowiązuje zasada administracyjna, zgodnie z którą wszystkie sprawy urzędowe prowadzone są wyłącznie w języku niemieckim. Dotyczy to zarówno formularzy, jak i korespondencji z urzędami. Nie ma możliwości załatwienia formalności w języku angielskim, a tym bardziej po polsku.

W praktyce oznacza to, że wszystkie formularze rejestracyjne – zarówno te składane do Finanzamt w celu uzyskania Steuernummer, jak i do BZSt w sprawie USt-IdNr. – są dostępne tylko w języku niemieckim. Urzędnicy nie odpowiadają na zapytania w innych językach, a pisma urzędowe, w tym wezwania do uzupełnienia brakujących dokumentów, są wysyłane wyłącznie po niemiecku i często zawierają krótkie terminy odpowiedzi – na przykład 7–10 dni roboczych.

Nawet jeśli przedsiębiorca na co dzień posługuje się językiem angielskim w kontaktach międzynarodowych, nie zwalnia go to z obowiązku dostosowania się do niemieckich wymogów językowych w procesie rejestracji.

Dla osób, które nie znają niemieckiego, oznacza to konieczność skorzystania z usług tłumacza przysięgłego lub pełnomocnika, takiego jak lokalny doradca podatkowy. To generuje dodatkowe koszty i może powodować opóźnienia.

Warto też mieć na uwadze, że błędy w komunikacji z urzędem – np. brak wymaganych dokumentów, nieprawidłowe tłumaczenie lub opóźnienie w odpowiedzi – mogą skutkować zawieszeniem lub odrzuceniem wniosku. Dla firm działających w e-commerce, gdzie czas reakcji jest kluczowy, każda taka przeszkoda może oznaczać realne straty finansowe.

Polska – język polski i opcjonalnie angielski

W Polsce sytuacja jest znacznie bardziej przyjazna – zarówno dla firm krajowych, jak i zagranicznych. Wszystkie formalności związane z rejestracją VAT prowadzone są w języku polskim, a niektóre formularze, takie jak VAT-R, dostępne są również w wersji angielskiej. To szczególne ułatwienie dla przedsiębiorstw spoza Polski, które planują działalność na polskim rynku.

Urzędnicy, zwłaszcza w większych miastach, są przygotowani do obsługi cudzoziemców i coraz częściej spotykają się z wnioskami składanymi przez firmy zagraniczne. Przedsiębiorca nie musi korzystać z pełnomocnika – może samodzielnie wypełnić formularz i złożyć go elektronicznie.

Dodatkowym atutem jest fakt, że wiele informacji na stronie podatki.gov.pl dostępnych jest w języku angielskim, co znacząco ułatwia poruszanie się po systemie podatkowym.

Dzięki temu rejestracja VAT w Polsce jest bardziej dostępna językowo i przyjaźniejsza dla firm dopiero rozpoczynających działalność międzynarodową, co często przekłada się na szybszy i mniej stresujący proces wdrożenia na rynek.

Różnice, które mają realny wpływ

Z pozoru język może wydawać się drobnym szczegółem, ale w kontekście urzędowych procedur stanowi jedną z największych barier wejścia na rynek niemiecki. Nawet przy doskonałym produkcie i dobrej strategii sprzedażowej, brak znajomości języka urzędowego i lokalnych realiów prawnych może poważnie utrudnić ekspansję.

Dla porównania, wNiemczech wszystko musi być po niemiecku, bez wyjątków i bez uproszczeń, natomiast wPolsce obsługa odbywa się po polsku, a dla firm zagranicznych możliwe jest częściowe przejście procedury po angielsku.

Z tego względu wielu przedsiębiorców decyduje się na wsparcie profesjonalnych kancelarii czy doradców podatkowych, którzy przejmują całość kontaktów z urzędami i zapewniają poprawność dokumentów oraz terminowość reakcji. Czasem to nie wybór – tylko konieczność.

Koszty i opłaty – ile kosztuje rejestracja VAT w Niemczech i Polsce?

Decyzja o rejestracji VAT – niezależnie od tego, czy dotyczy rynku niemieckiego, czy polskiego – wiąże się z pewnymi kosztami. Choć same wnioski rejestracyjne mogą być bezpłatne, pojawiają się inne wydatki, często ukryte: tłumaczenia, pomoc doradców, koszty potwierdzeń czy pośrednie opłaty związane z czasem oczekiwania i ewentualnymi korektami. W tym rozdziale pokazuję realne koszty rejestracji VAT w Niemczech i Polsce – zarówno te oficjalne, jak i te, o których urzędy nie wspominają wprost.

Niemcy – brak opłat urzędowych, ale koszty rosną

Polska – jeden koszt, tylko jeśli chcesz potwierdzenia

W Polsce sytuacja jest dużo bardziej przejrzysta. Rejestracja do VAT za pomocą formularza VAT-R jest całkowicie bezpłatna, a przedsiębiorca może złożyć wniosek samodzielnie – zarówno w wersji papierowej, jak i elektronicznej. Nie ma obowiązku korzystania z pełnomocnika.

Podsumowanie różnic i praktyczne wnioski – VAT Niemcy vs Polska

Na pierwszy rzut oka rejestracja do VAT w Unii Europejskiej może wydawać się zunifikowana – w końcu mówimy o wspólnym rynku. Ale rzeczywistość pokazuje, że każdy kraj członkowski prowadzi swoje procedury na własnych zasadach. Różnice VAT Niemcy vs Polska są doskonałym przykładem tego, jak mocno może się różnić poziom formalizacji, wymagania administracyjne oraz koszty tego samego obowiązku podatkowego.

Zebraliśmy najważniejsze różnice w jednym miejscu – bez zbędnych tabel i formalności, tylko konkretne fakty, które warto zapamiętać:

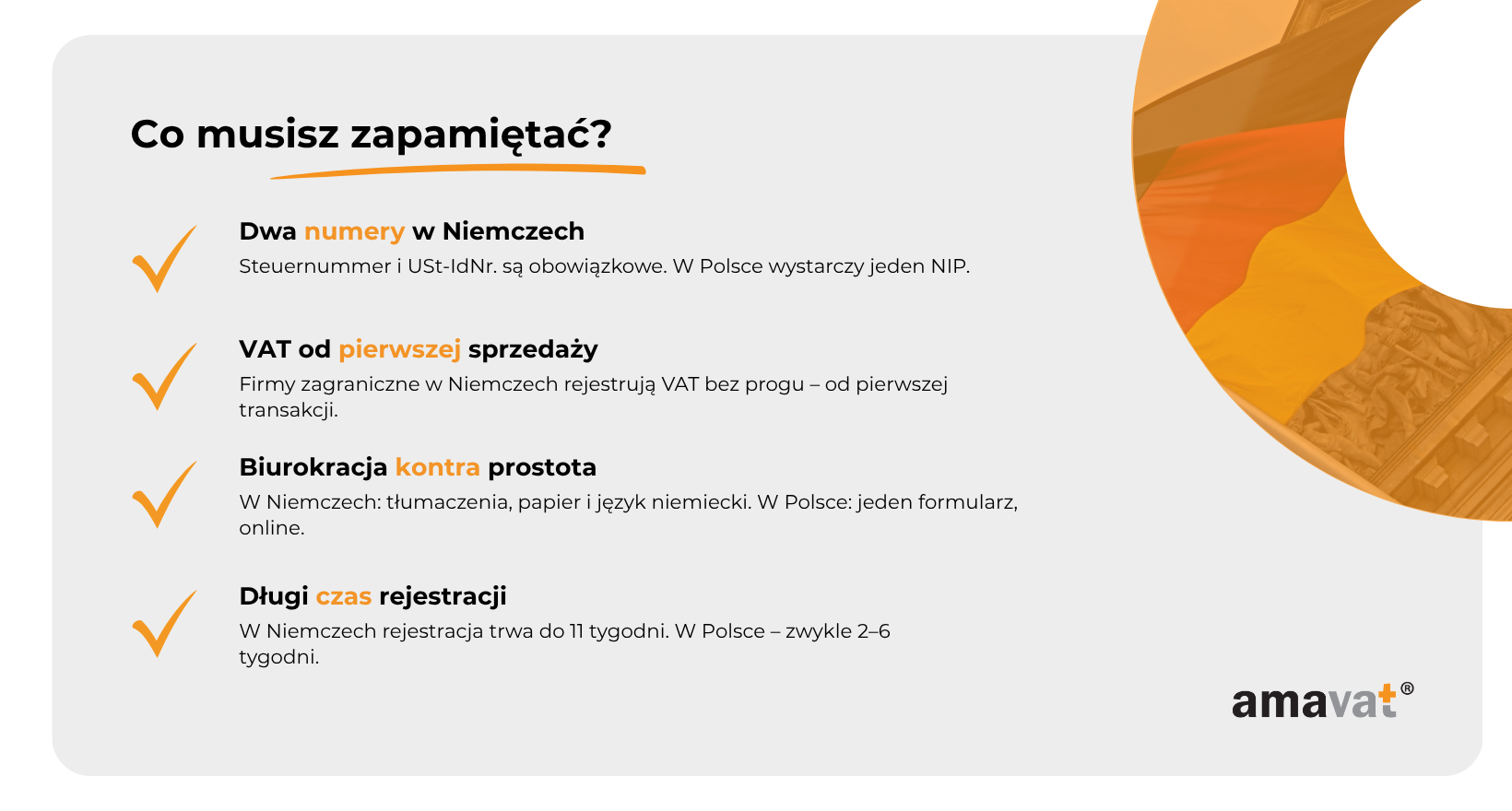

- W Niemczech rejestracja VAT odbywa się dwutorowo – osobno w lokalnym Finanzamt (Steuernummer) i w Federalnym Urzędzie Podatkowym BZSt (USt-IdNr).

- W Polsce wystarczy jeden formularz VAT-R, składany do miejscowego urzędu skarbowego – i już masz numer do rozliczeń krajowych i unijnych.

- Dla firm zagranicznych Niemcy nie przewidują żadnego progu zwolnienia – obowiązek rejestracji VAT powstaje od pierwszej sprzedaży. W Polsce próg zwolnienia to 200 000 zł rocznie (dla firm krajowych).

- Czas rejestracji w Niemczech może wynosić nawet do 11 tygodni, podczas gdy w Polsce proces trwa zazwyczaj 2–6 tygodni.

- Dokumentacja w Niemczech jest znacznie bardziej rozbudowana, często wymaga tłumaczeń przysięgłych oraz pełnomocnictw. W Polsce – wystarczą podstawowe dane firmowe.

- Niemieckie urzędy działają wyłącznie po niemiecku. W Polsce komunikacja odbywa się po polsku, a część formularzy dostępna jest również po angielsku.

- Rejestracja VAT w obu krajach jest formalnie bezpłatna, ale w Niemczech pojawiają się koszty pośrednie (tłumaczenia, pomoc doradców, czas). W Polsce jedynym kosztem może być opłata 170 zł za opcjonalne potwierdzenie rejestracji.

Co to oznacza dla Ciebie?

Jeśli planujesz wejście na rynek niemiecki z produktami fizycznymi lub e-commerce, musisz liczyć się z bardziej wymagającą biurokracją, większą liczbą dokumentów i potencjalną potrzebą pomocy zewnętrznej. VAT w Niemczech to proces, do którego warto przygotować się z wyprzedzeniem, zwłaszcza jeśli korzystasz z magazynów Amazon FBA, wysyłek cross-border lub fulfillment partnerów.

Z kolei jeśli prowadzisz firmę w Polsce i sprzedajesz lokalnie lub dopiero testujesz rynki zagraniczne, rejestracja VAT w Polsce to szybki i dostępny sposób na rozpoczęcie działalności bez nadmiernej biurokracji.

Ostateczny wniosek?

Nie ma jednej „lepszej” procedury – jest tylko procedura bardziej odpowiednia dla Twojego modelu biznesowego. Jeżeli chcesz skalować swój biznes za granicę, znajomość lokalnych przepisów VAT w UE to nie luksus, ale konieczność. A różnice między Niemcami a Polską to dobry punkt startowy, by zrozumieć, jak poruszać się po tym podatkowym labiryncie z większą pewnością.